Question-réponse

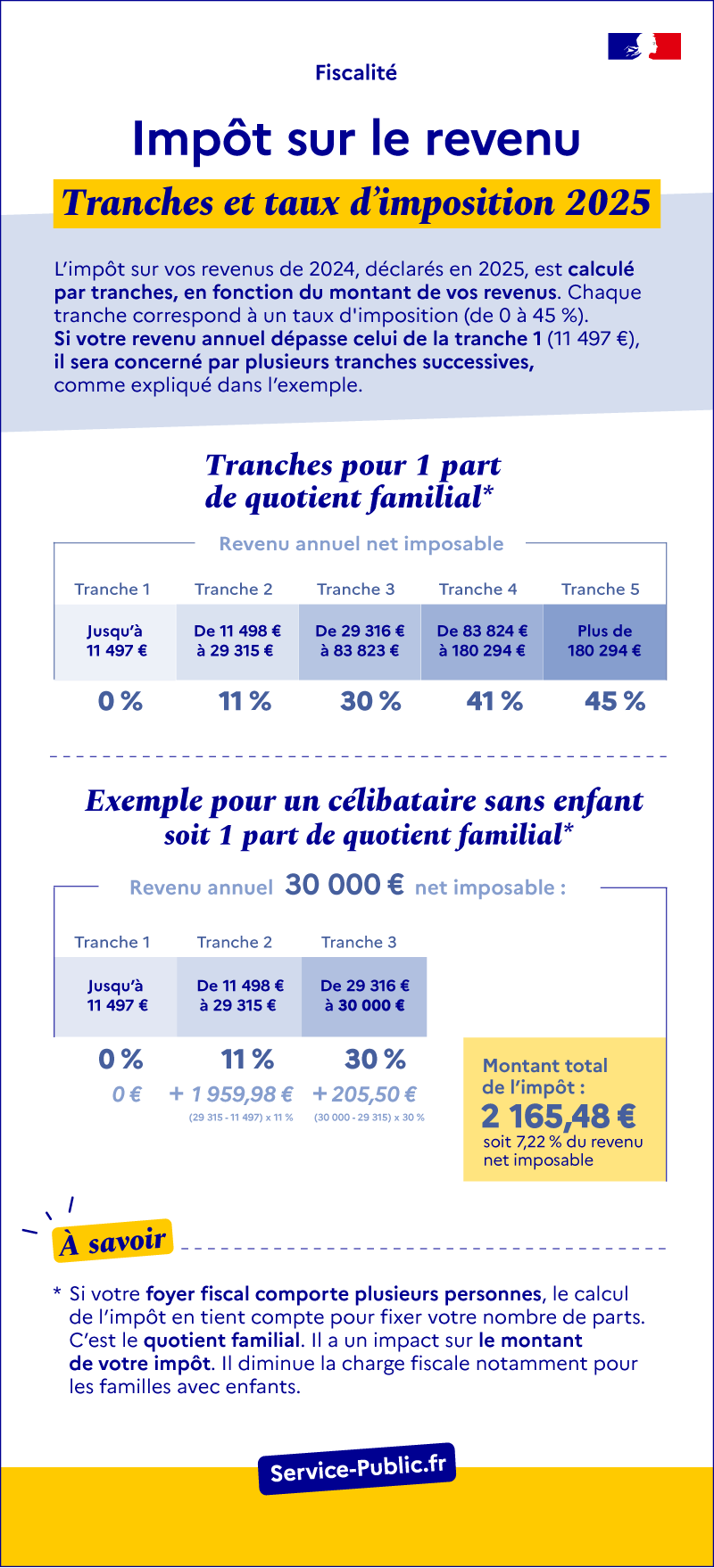

Vérifié le 10/04/2025 - Direction de l'information légale et administrative (Premier ministre) Le barème sert au <span class="miseenevidence">calcul de votre impôt</span>. Il est <span class="miseenevidence">progressif</span>. Il comporte <span class="miseenevidence">plusieurs tranches de revenu</span>, qui correspondent chacune à un <span class="miseenevidence">taux d'imposition différent</span>, qui varie de <span class="valeur">0 %</span> à <span class="valeur">45 %</span>. Pour appliquer le barème de l'impôt à votre revenu imposable, il faut tenir compte du <a href="https://stmeen-montauban.fr/mise-a-jour-du-livret-de-famille/?xml=R1124">quotient familial</a>, c'est-à-dire de votre nombre de parts, qui dépend de votre situation et du nombre de personnes dans votre foyer fiscal.

À noter Le barème de l'impôt est fixé <span class="miseenevidence">chaque année</span>. Par exemple, le barème de 2025 (applicable aux revenus de 2024) est fixé par la loi de finances pour 2025. Tranches de revenus Taux d'imposition de la tranche de revenu Jusqu'à <span class="valeur">11 497 €</span> <span class="valeur">0 %</span> De <span class="valeur">11 498 €</span> à <span class="valeur">29 315 €</span> <span class="valeur">11 %</span> De <span class="valeur">29 316 €</span> à <span class="valeur">83 823 €</span> <span class="valeur">30 %</span> De <span class="valeur">83 824 €</span> à <span class="valeur">180 294 €</span> <span class="valeur">41 %</span> Plus de <span class="valeur">180 294 €</span> <span class="valeur">45 %</span> Le <span class="miseenevidence">taux marginal d’imposition</span> (TMI) est le taux d’imposition qui s’applique à la <span class="miseenevidence">tranche la plus élevée</span> de vos revenus. Le <span class="miseenevidence">taux moyen d’imposition</span> est le taux moyen auquel vos revenus sont taxés. Il vous indique la <span class="miseenevidence">part que représente votre impôt dans vos revenus</span>.

À noter L'avantage fiscal lié aux enfants est limité. C'est le <span class="expression">plafonnement du quotient familial</span>. Nous vous présentons quelques exemples de calcul : Un <span class="miseenevidence">célibataire</span> (foyer d'une seule part) dont le revenu net imposable est de <span class="valeur">30 000 €</span>, sans aucune réduction ni déduction. Son quotient familial est de <span class="valeur">30 000 €</span>. Pour le calcul de son impôt : Son impôt brut est de : <span class="valeur">0 €</span> + <span class="valeur">1 959,98 €</span> + <span class="valeur">205,50 €</span> = <span class="valeur">2 165,48 €</span>. Le taux marginal d'imposition (TMI) de ce contribuable est de <span class="valeur">30 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">30 %</span>. Un <span class="miseenevidence">couple marié ou pacsé sans enfant</span> (foyer de 2 parts) ayant perçu un revenu net imposable de <span class="valeur">60 000 €</span>. Son quotient familial est de <span class="valeur">60 000 €</span> : <span class="valeur">2</span> = <span class="valeur">30 000 €</span>. Pour le calcul de son impôt : L'impôt brut de chaque membre du couple est de : <span class="valeur">0 €</span> + <span class="valeur">1 959,98 €</span> + <span class="valeur">205,50 €</span> = <span class="valeur">2 165,48 €</span>. Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2, puisqu'il s'agit d'un couple marié ou pacsé. Le couple devra donc un impôt de <span class="valeur">2 165,48 €</span> × <span class="valeur">2</span>, soit <span class="valeur">4 330,96 €</span>. Le taux marginal d'imposition (TMI) de ce couple est de <span class="valeur">30 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">30 %</span>. Un <span class="miseenevidence">couple marié ou pacsé sans enfant</span> (foyer de 2 parts) ayant perçu un revenu net imposable de <span class="valeur">90 000 €</span>. Son quotient familial est de <span class="valeur">90 000 €</span> : <span class="valeur">2</span> = <span class="valeur">45 000 €</span>. Pour le calcul de son impôt : L'impôt brut de chaque membre du couple est de : <span class="valeur">0 €</span> + <span class="valeur">1 959,98 €</span> + <span class="valeur">4 705,50 €</span> = <span class="valeur">6 665,48 €</span>. Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu'il s'agit d'un couple marié ou pacsé. Le couple devra donc un impôt de <span class="valeur">6 665,48 €</span> × <span class="valeur">2</span>, soit <span class="valeur">13 330,96 €</span>. Le taux marginal d'imposition (TMI) de ce couple est de <span class="valeur">30 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">30 %</span>. Un <span class="miseenevidence">couple marié ou pacsé avec 1 enfant</span> (foyer de <span class="miseenevidence">2,5</span> parts, 1 part pour chaque parent et 1 demi-part pour l'enfant) ayant perçu un revenu net imposable de <span class="valeur">60 000 €</span>. Son quotient familial est de <span class="valeur">60 000 €</span> : <span class="valeur">2,5</span> = <span class="valeur">24 000 €</span>. Pour le calcul de son impôt : Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu'il s'agit d'un couple marié ou pacsé avec 1 enfant. Le couple avec 1 enfant devrait donc un impôt de : <span class="valeur">1 375,33 €</span> x <span class="miseenevidence">2,5</span>, soit <span class="valeur">3 438,33 €</span>. Le couple a droit à un avantage fiscal maximal de <span class="valeur">1 791 €</span> pour son enfant (c'est le <span class="expression">plafonnement du quotient familial</span>). Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de <span class="valeur">60 000 €</span> devra un impôt de <span class="valeur">4 330,96 €</span>. Ainsi, l'avantage lié à l'enfant est de <span class="valeur">892,63 €</span> (<span class="valeur">4 330,96 €</span> - <span class="valeur">3 438,33 €</span>). Le montant de cet avantage est inférieur à l'avantage maximal de <span class="valeur">1 791 €</span>. Le couple avec 1 enfant devra donc un impôt de <span class="valeur">3 438,33 €</span>. Le taux marginal d'imposition (TMI) de ce couple avec 1 enfant est de <span class="valeur">11 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">11 %</span>. Un <span class="miseenevidence">couple marié ou pacsé avec 1 enfant</span> (foyer de <span class="miseenevidence">2,5</span> parts, 1 part pour chaque parent et 1 demi-part pour l'enfant) ayant perçu un revenu net imposable de <span class="valeur">90 000 €</span>. Son quotient familial est de <span class="valeur">90 000 €</span> : <span class="valeur">2,5</span> = <span class="valeur">36 000 €</span>. Pour le calcul de son impôt : L'impôt brut de chaque membre du couple est de : <span class="valeur">0 €</span> + <span class="valeur">1 959,98 €</span> + <span class="valeur">2 005,50 €</span> = <span class="valeur">3 965,48 €</span>. Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu'il s'agit d'un couple marié ou pacsé avec 1 enfant. Le couple avec 1 enfant devrait donc un impôt de <span class="valeur">3 965,48 €</span> × <span class="miseenevidence">2,5</span>, soit <span class="valeur">9 913,70 €</span>. Le couple a droit à un avantage fiscal maximal de <span class="valeur">1 791 €</span> pour son enfant (c'est le <span class="expression">plafonnement du quotient familial</span>). Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de <span class="valeur">90 000 €</span> devra un impôt de <span class="valeur">13 330,96 €</span>. Ainsi, l'avantage lié à l'enfant est de <span class="valeur">3 417,26 €</span> (<span class="valeur">13 330,96 €</span> - <span class="valeur">9 913,70 €</span>). Ce montant dépasse l'avantage fiscal maximal auquel le couple a droit pour son enfant de <span class="valeur">1 626,26 €</span> (<span class="valeur">3 417,26 €</span> - <span class="valeur">1 791 €</span>). Le couple avec 1 enfant devra donc un impôt de <span class="valeur">11 539,96 €</span> (<span class="valeur">9 913,70 €</span> + <span class="valeur">1 626,26 €</span>). Le taux marginal d'imposition (TMI) de ce couple avec 1 enfant est de <span class="valeur">30 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">30 %</span>. Un <span class="miseenevidence">couple marié ou pacsé avec 2 enfants</span> (foyer de <span class="miseenevidence">3</span> parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de <span class="valeur">60 000 €</span>. Son quotient familial est de <span class="valeur">60 000 €</span> : <span class="valeur">3</span> = <span class="valeur">20 000 €</span>. Pour le calcul de son impôt : Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu'il s'agit d'un couple marié ou pacsé avec 2 enfants. Le couple avec 2 enfants devrait donc un impôt de : <span class="valeur">935,33 €</span> x <span class="miseenevidence">3</span>, soit <span class="valeur">2 805,99 €</span>. Le couple a droit à un avantage fiscal maximal de <span class="valeur">3 582 €</span> (<span class="valeur">1 791 €</span> x 2) pour ses 2 enfants (c'est le <span class="expression">plafonnement du quotient familial</span>). Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de <span class="valeur">60 000 €</span> devra un impôt de <span class="valeur">4 330,96 €</span>. Ainsi, l'avantage lié aux 2 enfants est de <span class="valeur">1 524,97 €</span> (<span class="valeur">4 330,96 €</span> - <span class="valeur">2 805,99 €</span>). Le montant de cet avantage est inférieur à l'avantage maximal de <span class="valeur">3 582 €</span>. Le couple avec 2 enfants devra donc un impôt de <span class="valeur">2 805,99 €</span>. Le taux marginal d'imposition (TMI) de ce couple avec 2 enfants est de <span class="valeur">11 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">11 %</span>. Un <span class="miseenevidence">couple marié ou pacsé avec 2 enfants</span> (foyer de <span class="miseenevidence">3</span> parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de <span class="valeur">90 000 €</span>. Son quotient familial est de <span class="valeur">90 000 €</span> : <span class="valeur">3</span> = <span class="valeur">30 000 €</span>. Pour le calcul de son impôt : L'impôt brut de chaque membre du couple est de : <span class="valeur">0 €</span> + <span class="valeur">1 959,98 €</span> + <span class="valeur">205,50 €</span> = <span class="valeur">2 165,48 €</span>. Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu'il s'agit d'un couple marié ou pacsé avec 2 enfants. Le couple avec 2 enfants devrait donc un impôt de <span class="valeur">2 165,48 €</span> × <span class="miseenevidence">3</span>, soit <span class="valeur">6 496,44 €</span>. Le couple a droit à un avantage fiscal maximal de <span class="valeur">3 582 €</span> (<span class="valeur">1 791 €</span> x 2) pour ses 2 enfants (c'est le <span class="expression">plafonnement du quotient familial</span>). Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de <span class="valeur">90 000 €</span> devra un impôt de <span class="valeur">13 330,96 €</span>. Ainsi, l'avantage lié aux enfants est de <span class="valeur">6 834,52 €</span> ( <span class="valeur">13 330,96 €</span> - <span class="valeur">6 496,44 €</span>). Ce montant dépasse l'avantage fiscal maximal auquel le couple a droit pour ses 2 enfants de <span class="valeur">3 252,52 €</span> (<span class="valeur">6 834,52 €</span> - <span class="valeur">3 582 €</span>). Le couple avec 2 enfants devra donc un impôt de <span class="valeur">9 748,96 €</span> (<span class="valeur">6 496,44 €</span> + <span class="valeur">3 252,52 €</span>). Le taux marginal d'imposition (TMI) de ce couple avec 2 enfants est de <span class="valeur">30 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">30 %</span>. Un <a href="https://stmeen-montauban.fr/mise-a-jour-du-livret-de-famille/?xml=F35120">parent isolé</a> avec 1 enfant (foyer de 2 parts, 1 part pour le parent, 1 demi-part pour l'enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de <span class="valeur">30 000 €</span>. Son quotient familial est de <span class="valeur">30 000 €</span> : <span class="valeur">2</span> = <span class="valeur">15 000 €</span>. Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu'il s'agit d'un parent isolé avec 1 enfant. <span class="miseenevidence">À noter </span>: l'avantage en impôt est réduit de moitié en cas de résidence alternée. L'impôt brut de la famille est de : <span class="valeur">385,33 €</span> x <span class="valeur">2</span>, soit <span class="valeur">770,66 €</span>. Le parent isolé avec 1 enfant a droit à un avantage fiscal maximal de <span class="valeur">4 224 €</span> pour son enfant (c'est le <span class="expression">plafonnement du quotient familial</span>). Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de <span class="valeur">30 000 €</span> devra un impôt de <span class="valeur">2 165,48 €</span>. Ainsi, l'avantage lié à l'enfant est de <span class="valeur">1 394,82 €</span> (<span class="valeur">2 165,48 €</span> - <span class="valeur">770,66 €</span>). Le montant de cet avantage est inférieur à l'avantage maximal de <span class="valeur">4 224 €</span>. Le parent isolé avec 1 enfant devra donc un impôt de <span class="valeur">770,66 €</span>. Le taux marginal d'imposition (TMI) de cette famille est de <span class="valeur">11 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">11 %</span>. Un <a href="https://stmeen-montauban.fr/mise-a-jour-du-livret-de-famille/?xml=F35120">parent isolé</a> avec 2 enfants (foyer de 2,5 parts, 1 part pour le parent, 1 demi-part pour chaque enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de <span class="valeur">30 000 €</span>. Son quotient familial est de <span class="valeur">30 000 €</span> : <span class="valeur">2,5</span> = <span class="valeur">12 000 €</span>. Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu'il s'agit d'un parent isolé avec 2 enfants. <span class="miseenevidence">À noter </span>: l'avantage en impôt est réduit de moitié en cas de résidence alternée. L'impôt brut de la famille est de : <span class="valeur">55,33 €</span> x <span class="valeur">2,5</span>, soit <span class="valeur">138,25 €</span>. Le parent isolé avec 2 enfants a droit à un avantage fiscal maximal de <span class="valeur">6 015 €</span> (<span class="valeur">4 224 €</span> + <span class="valeur">1 791 €</span>) pour ses 2 enfants (c'est le <span class="expression">plafonnement du quotient familial</span>). Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de <span class="valeur">30 000 €</span> devra un impôt de <span class="valeur">2 165,48 €</span>. Ainsi, l'avantage lié à l'enfant est de <span class="valeur">2 027,23 €</span> (<span class="valeur">2 165,48 €</span> - <span class="valeur">138,25 €</span>). Le montant de cet avantage est inférieur à l'avantage maximal de <span class="valeur">6 015 €</span>. Le parent isolé avec 2 enfants devra donc un impôt de <span class="valeur">138,25 €</span>. Le taux marginal d'imposition (TMI) de cette famille est de <span class="valeur">11 %</span>, car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à <span class="valeur">11 %</span>. Impôt sur le revenu Tranches et taux d'imposition 2025 Votre impôt est calculé par tranches, en fonction du montant de votre revenu. Chaque tranche correspond à un taux d'imposition (de 0 à 45 %). Si votre revenu annuel dépasse celui de la tranche 1 (11 497 €), il sera concerné par plusieurs tranches successives, comme expliqué dans l'exemple. Tranches pour 1 part de quotient familial : - Jusqu'à 11 497 € (tranche 1) : taux d'imposition de 0 % - De 11 498 € à 29 315 € (tranche 2) : taux d'imposition de 11 % - De 29 316 € à 83 823 € (tranche 3) : taux d'imposition de 30 % - De 83 824 € à 180 294 € (tranche 4) : taux d'imposition de 41 % - Plus de 180 294 € (tranche 5) : taux d'imposition de 45 % Exemple de calcul pour 1 part de quotient familial : Un célibataire (1 part) dont le revenu annuel net imposable est de 30 000 €, le calcul de son impôt est le suivant : - Jusqu'à 11 497 € (tranche 1) : 0 € - De 11 498 € à 29 315 € (tranche 2) : 1 959,98 €, soit (29 315 – 11497) x 11 % - De 29 316 € à 30 000 € (tranche 3) : 205,50 €, soit (30 000 – 29 315) x 30 % Montant total de l'impôt : 2 165,48 €, soit 7,22 % de son revenu net imposable. À savoir : si votre foyer fiscal comporte plusieurs personnes, le calcul de l'impôt en tient compte pour fixer votre nombre de parts. C’est le quotient familial. Ce mécanisme a un impact sur le montant de votre impôt. Il diminue notamment la charge fiscale pour les familles avec enfants.

Attention :

Le barème n'est qu'un élément du <a href="https://stmeen-montauban.fr/mise-a-jour-du-livret-de-famille/?xml=F34328">calcul de l'impôt sur le revenu</a>. Vous pouvez faire une estimation de votre impôt à payer grâce au simulateur des services fiscaux.

Simulateur

Impôt sur le revenu - Calcul de l'impôt

Argent - Impôts - Consommation

Ministère chargé des finances

Brochure pratique 2025 - Déclaration des revenus de 2024

Ministère chargé des finances Quel est le barème de l'impôt sur le revenu ?

Simulateur de calcul pour 2025 : impôt sur les revenus de 2024

Questions ? Réponses !

Et aussi

Pour en savoir plus

La mise à jour du livret de famille est bien plus qu’une simple formalité administrative ; c’est un acte chargé de symboles, marquant l’évolution d’une famille au fil du temps. Ce modeste document, parfois négligé dans son importance, devient le témoin fidèle des grandes étapes de la vie.

À travers les années, le livret de famille devient le réceptacle des souvenirs les plus précieux. Chaque naissance y est consignée avec soin, gravant dans ses pages l’arrivée d’un nouveau membre dans le cercle familial. Chaque mariage y est inscrit, célébrant l’union de deux êtres dans l’amour et la promesse d’un avenir commun.

Mais le livret de famille ne se limite pas aux joies des commencements. Il reflète également les épreuves surmontées et les changements survenus. Les divorces et les séparations y laissent leur trace, rappelant que chaque chemin familial comporte ses hauts et ses bas. Les décès sont également enregistrés, témoignant de la perte d’êtres chers et de leur place indélébile dans l’histoire familiale.

Ainsi, la mise à jour du livret de famille devient un rituel chargé d’émotions et de significations. C’est l’occasion de revisiter le passé tout en se tournant vers l’avenir, de reconnaître les liens qui nous unissent tout en honorant les épreuves surmontées. C’est un acte de préservation de l’histoire familiale, une manière de perpétuer le récit de ceux qui nous ont précédés et de préparer le terrain pour les générations futures.

En fin de compte, la mise à jour du livret de famille transcende sa simple fonction administrative pour devenir un symbole puissant de l’unité familiale, de la résilience face aux défis et de la continuité à travers le temps.